financements - 25 juillet 2022

Rim Mekni, créatrice de vêtements streetwear éthiques

En juin dernier, nous rencontrions Rim Mekni, une jeune indépendante financée par finance&invest.brussels dans le cadre du prêt OPEN UP destiné aux porteurs et porteuses de projet en Région Bruxelloise. Voici son interview, ainsi que la vidéo témoignage dans laquelle elle parle de son projet.

Découvrez OPEN UP, un micro-crédit destiné aux indépendant.es et futur.es indépendant.es établis en Région Bruxelloise. Le prêt OPEN UP est un financement jusqu’à 25.000€ avec une durée de remboursement allant de 2 à 5 ans.

Quel est ton parcours personnel / professionnel ?

J’ai fait mes études secondaires à l’Ecole Européenne. Après avoir obtenu mon diplôme, j’étais un peu perdue. J’ai commencé des études universitaires puis je suis partie un an en Italie. A mon retour, je me suis inscrite à l’EFC pour suivre une formation en e-commerce et j’ai travaillé sur mon projet d’entreprise dans le cadre de mon TFE. J’ai ensuite lancé mon activité pendant un an en tant qu’ indépendante complémentaire car je voulais d’abord en tester la viabilité. Une fois que j’ai vu que cela pouvait fonctionner, j’ai introduit une demande chez Brusoc (ndlr: la filiale de finance&invest qui finance les indépendants, les entreprises sociales et collaboratives) pour le financement.

Qu’est-ce qui t’a motivé à lancer une marque dans le secteur de la mode?

L’univers de la mode m’a toujours passionné, et je me suis toujours dit qu’un jour je lancerais ma propre marque. Pour moi, c’était très important que cette marque représente mes valeurs et qu’elle s’adresse à un maximum de gens. Je voulais qu’elle soit éthique, qu’elle respecte le bien-être au travail, et je voulais aussi utiliser des produits de qualité, certifiés bio, tout en ajoutant une petite touche supplémentaire.

Quels sont les challenges que tu as rencontré dans tes démarches?

Avec des critères aussi stricts, cela m’a pris un certain temps avant de trouver des fournisseurs avec lesquels je pourrais collaborer. J’ai commencé à me travailler avec des produits qui existaient, à savoir des t-shirts et sweatshirts sur lesquels j’imprimais mes propres designs. Une fois que j’ai vu que mon produit fonctionnait, j’ai fait appel à Brusoc.

Comment as-tu connu Brusoc et donc Finance & Invest ?

Ma maman avait déjà fait appel à eux pour un projet. Personnellement, dans le cadre de ma formation, j’ai été mise en contact avec pas mal de monde via les soirées Start-up. Puis j’ai fait appel au GEL (Guichet d’économie locale) de ma commune qui m’a confirmé que Brusoc était une bonne option. La personne qui s’occupait de mon dossier m’a aidée à préparer mon business plan.

Le plus compliqué dans ce contexte, c’était vraiment de trouver les bons interlocuteurs pour financer mon projet.

Comment as-tu vécu ton expérience avec Brusoc ?

Très honnêtement, bien, avant, j’avais pas mal galéré et c’était un peu long. Une fois que j’ai été en contact avec Brusoc, ça s’est vraiment bien passé. Je recommande 😉

Découvrez OPEN UP, un micro-crédit destiné aux indépendant.es et futur.es indépendant.es établis en Région Bruxelloise. Le prêt OPEN UP est un financement jusqu’à 25.000€ avec une durée de remboursement allant de 2 à 5 ans.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

financements

Pompon : « Le prêt proxi, une solution très win-win! »

Avec le prêt proxi, ce sont vos proches qui financent votre projet! Facile, rapide et avec une garantie de la Région de Bruxelles-Capitale. Découvrez le témoignage de Valentine, co-gérante de Pompon Brunch, un restaurant situé à Ixelles. Vous avez 5 secondes pour présenter votre entreprise. Prête ? Pompom, c’est un restaurant et service traiteur de […]En savoir Plus -

financements

De la ferme à l’assiette avec eFarmz, la plate-forme digitale « 100% belge, 100% bio »

Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€ Depuis 2013, vous avez totalement changé de carrière pour […]En savoir Plus

Dans la presse - 17 novembre 2021

Jusqu’à 80 millions d’euros pour booster les PME bruxelloises

Découvrez l’interview de notre CEO, Pierre Hermant, rédigée par Simon Souris et Pauline Deglume et parue dans le journal l’Echo du samedi 6 novembre 2021. Extrait : « finance&invest.brussels peaufine les derniers détails de son fonds de relance des beaux projets des PME de la Région touchées par la crise. Privé et public y seront associés à 50-50 »

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Dans la presse

Finance&invest.brussels, un invest en pleine croissance

Découvrez l’interview de notre CEO, Pierre Hermant, rédigée par Amandine Cloot et Véronique Lamquin et parue dans le journal Le Soir du mercredi 17 novembre 2021. Extrait : « En 3 ans, l’ex-SRIB a multiplié son portefeuille par plus de trois. Et ne compte pas en rester là, assure Pierre Hermant ».En savoir Plus -

Dans la presse

Comment financer son projet d’entreprise grâce aux prêts bancaires et régionaux ?

Avoir des idées novatrices et vouloir entreprendre pour les développer, c’est bien ! Avoir les fonds nécessaires pour le faire de façon optimale et pérenne, c’est encore mieux. Lors d’un précédent webinaire consacré à l’introduction aux outils de financement, Patrice Schellekens et Bernard Tilkens nous avaient donné de précieux conseils en la matière et avaient […]En savoir Plus

Communiqué - 14 mai 2024

Le secteur financier soutient un meilleur accès aux formes alternatives de financement pour les entrepreneur-e-s

Ce mardi 14 mai, le secteur financier a organisé, en collaboration avec le ministre des Classes moyennes, des indépendants et des PME, un événement dédié aux formes alternatives de financement pour les entrepreneur-e-s. À cette occasion, Febelfin et plusieurs acteurs du financement alternatif, l’Association belge de Leasing, l’Association Professionnelle Belge des Sociétés de Factoring, finance&invest.brussels, Hefboom, Microstart, PMV, Wallonie Entreprendre ont signé une Charte afin de réaffirmer leur engagement en faveur de l’entrepreneuriat belge. Ces actions font suite à la Table Ronde organisée par le ministre des Classes moyennes, des indépendants et des PME sur le thème du financement des femmes entrepreneures.

Mobilisation du secteur et des acteurs du financement alternatif

Dans le cadre de l’évènement, Febelfin a réuni de nombreux acteurs du financement des entrepreneur-e-s, à savoir Be Angels, finance&invest.brussels, Hefboom, Microstart, PMV, Wallonie Entreprendre ainsi que des représentant-e-s de l’Association belge de Leasing, de l’Association Professionnelle Belge des Sociétés de Factoring, ainsi que plusieurs entrepreneur-e-s. Pendant toute une matinée, des entrepreneur-e-s ont ainsi partagé leurs expériences dans la recherche de financements, tandis que des expert-e-s du secteur ont mis en lumière les complémentarités offertes par les solutions de financement alternatives.

Signature d’une Charte dédiée au financement des entrepreneur-e-s

L’évènement a aussi été marqué par la signature d’une Charte dédiée au financement des entrepreneur-e-s. Cette Charte, découlant directement de la table ronde sur le financement des femmes entrepreneures, renouvelle le soutien du secteur financier à l’égalité des genres, et symbolise également un engagement concret en faveur d’une meilleure accessibilité des entrepreneur-e-s aux différentes sources de financement.

Le secteur bancaire s’engage ainsi à intégrer les formes alternatives de financement dans la formation et la communication de ses conseiller-e-s qui sont en contact avec les entrepreneur-e-s. Lorsque la banque ne peut octroyer un crédit à un-e entrepreneur-e ou ne peut financer la totalité du montant demandé, et si le projet apparaît sain, l’institution financière encouragera ses conseiller-e-s à présenter à l’entrepreneur-e les autres options de financement disponibles.

Cette démarche permettra à un plus grand nombre de projets recelant une plus-value économique d’aboutir. Elle encourage par ailleurs une approche collaborative et inclusive : la banque demeure en effet un partenaire tout au long du parcours financier de l’entrepreneur-e.

Par le passé, Febelfin a également pris des initiatives pour soutenir les entreprises dans leur recherche de financement. Dans ce contexte, le site web https://financementdesentreprises.be/ a d’ailleurs été créé. Febelfin Academy propose aussi une formation pour les conseiller-e-s des banques, sur les solutions de financement alternatives.

Engagement continu pour l’entrepreneuriat belge

L’intégration des formes alternatives de financement dans la formation et la communication des conseiller-e-s bancaires renforcera indéniablement le partenariat entre les banques et les entrepreneur-e-s. Cette avancée témoigne de l’engagement continu du secteur financier en faveur de l’entrepreneuriat belge. Une culture d’inclusion et de partenariat contribue à dynamiser le tissu entrepreneurial en Belgique, stimule l’innovation et favorise une croissance économique durable. Cette approche collaborative ne peut qu’être bénéfique pour l’entrepreneuriat dans son ensemble.

Le ministre des Classes moyennes, des indépendants et des PME : « L’évènement organisé par Febelfin permet de mettre en œuvre une des 25 mesures du plan d’action élaboré à la suite de la Table ronde que j’ai organisé concernant l’accès des femmes entrepreneures au financement. Plus largement, les acteurs principaux du financement des entrepreneur-e-s en Belgique se sont réunis pour conclurent une Charte par laquelle ils s’engagent à mieux informer et orienter les entrepreneur-e-s vers les sources de financement qui leur conviennent le mieux. L’accès au financement est primordial pour permettre aux PME de démarrer leur activité, d’investir et de se déployer, et cette sensibilisation permettra à plus de projets de se concrétiser. Je félicite Febelfin et ainsi que Microstart, Hefboom, l’Association belge de Leasing, l’Association professionnelle des Sociétés de Factoring et les Investisseurs publics régionaux pour cette initiative. »

Karel Baert, CEO Febelfin : « Au travers de cette Charte, nous nous engageons résolument à ouvrir la voie vers un avenir où l’entrepreneuriat devient véritablement accessible à toutes et tous. Car la diversité et l’inclusion constituent les fondations d’une économie florissante. La vitalité de cette économie se mesure aussi à l’aune de sa capacité d’adaptation, et c’est ce vers quoi tend le secteur en diversifiant son offre de solutions de financement et en l’ouvrant à toutes et tous. »

Besoin de plus amples informations ?

N’hésitez pas à contacter notre service de presse pour plus d’informations (via press@febelfin.be ou au numéro de presse 02/507.68.31).

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Communiqué

La Belgique achète 23 immeubles de bureaux bruxellois à la Commission européenne en vue de les métamorphoser

30 avril 2024 L’État belge, par l’intermédiaire du fonds souverain belge, SFPIM, achète à la Commission européenne un portefeuille de pas moins de 23 immeubles de bureaux. Le fonds belge Cityforward, créé par SFPIM et Ethias, et géré par leur partenaire bruxello-anversois Whitewood, convertira prochainement 21 de ces immeubles du quartier européen, soit 300 000 […]En savoir Plus -

Communiqué

La Région bruxelloise, via finance&invest.brussels, débloque 750.000 euros additionnels pour soutenir le secteur culturel et créatif bruxellois

29 avril 2024 La Région bruxelloise, au travers de finance&invest.brussels, a décidé d’augmenter de 75% sa participation en capitale dans le fonds ST’ART (le fonds d’investissement dans les industries culturelles et créatives), passant ainsi de 1.000.000 EUR à 1.750.000 EUR. L’objectif est de soutenir l’industrie culturelle et créative bruxelloise. “Le secteur culturel fait l’attractivité de […]En savoir Plus

financements - 13 mai 2024

Pompon : « Le prêt proxi, une solution très win-win! »

Avec le prêt proxi, ce sont vos proches qui financent votre projet! Facile, rapide et avec une garantie de la Région de Bruxelles-Capitale. Découvrez le témoignage de Valentine, co-gérante de Pompon Brunch, un restaurant situé à Ixelles.

Vous avez 5 secondes pour présenter votre entreprise. Prête ?

Pompom, c’est un restaurant et service traiteur de lunchs / brunchs. Toutes nos préparations sont faites maisons, avec des produits de saison et souvent bio.

Pourquoi le prêt proxi ?

Ca nous a tout de suite semblé une chouette solution, très win- win !

Il y a souvent des gens qui sont prêts à investir dans les entreprises. Avec le prêt proxi, c’est bien encadré et il y a des avantages pour les deux parties. On définit ensemble le taux d’intérêt et les prêteurs bénéficient d’une réduction d’impôts.

Comment parler « prêt proxi » avec ses proches ?

Nous, on en a parlé tout de suite. Pas spécialement pour rechercher des prêts proxi, mais pour dire que cela existait. Et il y a plusieurs personnes qui nous ont dit qu’ils étaient intéressés, dont une amie, qui nous en a parlé plusieurs fois. Elle avait de l’argent à la banque et elle trouvait chouette de l’investir dans un projet.

Qu’est-ce qui a séduit votre amie?

La sécurité. On est amies, on n’a pas envie de gâcher notre amitié pour un prêt. Ici, en cas de problème, si on n’arrive plus à rembourser ou si on ferme la boutique, c’est déjà cadré, tout est clair !

Qu’avez-vous financé avec votre prêt Proxi ?

On a fait un tout petit prêt, pour acheter du matos pour la cuisine, comme un grand robot pour les pâtisseries, des tables en inox, etc.

Le prêt proxi, vous conseillez ?

Tout à fait ! Dans l’horeca, c’est souvent compliqué d’obtenir un prêt de la banque et le prêt proxi est une belle alternative, qui ouvre aussi la voie à des apports plus larges.

Et c’est facile, on se rencontre, on se met d’accord, on remplit le contrat, elle fait le virement et c’est fini ! C’est vraiment un gros gain de temps, surtout pour des petits montants.

Un mot pour la fin ?

La Région bruxelloise aide beaucoup, il y a plein d’organismes et de personnes qui sont là pour conseiller les entrepreneurs. Si le projet est bon et qu’on est motivé, il y a moyen de trouver les fonds nécessaires !

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

financements

De la ferme à l’assiette avec eFarmz, la plate-forme digitale « 100% belge, 100% bio »

Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€ Depuis 2013, vous avez totalement changé de carrière pour […]En savoir Plus -

financements

KGS, la start-up qui assure le « last miles delivery » avec ses véhicules électriques

Un partenaire financé par le Fonds de Transition Économique – Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de […]En savoir Plus

Communiqué - 30 avril 2024

La Belgique achète 23 immeubles de bureaux bruxellois à la Commission européenne en vue de les métamorphoser

30 avril 2024

L’État belge, par l’intermédiaire du fonds souverain belge, SFPIM, achète à la Commission européenne un portefeuille de pas moins de 23 immeubles de bureaux. Le fonds belge Cityforward, créé par SFPIM et Ethias, et géré par leur partenaire bruxello-anversois Whitewood, convertira prochainement 21 de ces immeubles du quartier européen, soit 300 000 mètres carrés, en 70 % de bureaux durables et 30 % de commerces, d’équipements publics mais surtout de logements. Ces unités résidentielles supplémentaires permettront de doubler, à terme, le nombre de familles au cœur du quartier européen. Dès 2028, les premiers nouveaux résidents et occupants de bureaux, pourront emménager dans ces espaces.

Cette transaction est le point de départ d’une opération de redéveloppement d’envergure qui devrait à terme, dès 2028, déboucher sur la mise à disposition de bureaux durables dans lesquels les institutions européennes pourraient s’installer, pour s’ancrer à Bruxelles pour les décennies à venir.

La Commission européenne a vendu un vaste portefeuille de 23 bâtiments à SFPIM. A son tour, celle-ci a revendu les 21 bâtiments du quartier européen au fonds belge Cityforward, en vue de les transformer et de redessiner un quartier plus durable et plus dynamique. Deux autres bâtiments vendus par la Commission européenne se trouvent en dehors du quartier européen et sont vendus au VICINITY Affordable Housing Fund et au développeur de quartier Matexi, qui les transformeront en appartements durables et abordables destinés à la location et à la vente.

La Commission européenne, SFPIM et Cityforward ont convenu d’un prix de marché d’environ 880 millions d’euros pour les 21 bâtiments du quartier européen. Ce montant est étayé par les analyses de deux experts externes et indépendants et représente le canon unique des emphytéoses de 99 ans octroyées par SFPIM à Cityforward. Le fonds Cityforward a rassemblé les moyens financiers nécessaires avec l’appui de SFPIM, Ethias, finance&invest.brussels, Belfius,Whitewood, ING, KBC, BNP Paribas Fortis, BIL et Helaba. Le gestionnaire du fonds est Whitewood AIFM, accrédité pour l’administration de fonds de cette ampleur.

Le coût total des transformations, opérées par Whitewood sur les bâtiments, est estimé, à un montant du même ordre de grandeur que celui de l’acquisition, soit un investissement total s’approchant des 2 milliards d’euros.

La dernière signature pour la vente des bâtiments et l’augmentation de capital de Cityforward a été apposée ce lundi 29 avril 2024.

« La rénovation durable et économe en énergie des bâtiments est l’un des principaux piliers de la stratégie énergétique de SFPIM. Pour ce projet de transformation, sans précédent à cette échelle, la coopération étroite et le dialogue constructif entre les différentes parties ont été des facteurs essentiels de réussite, tant les autorités publiques et réglementaires que les experts et les investisseurs. En entamant ce dialogue dès le début, nous avons réussi à rassembler un large soutien pour la transformation durable des bâtiments obsolètes. Grâce à cette transformation, nous renforçons la position de notre capitale en tant que cœur de l’Europe. Nous répondons également ainsi à la forte demande de diversification et de logements supplémentaires dans le quartier européen ». Laurence Bovy, Présidente du Conseil d’administration de SFPIM

« Nous sommes extrêmement enthousiastes à l’idée de contribuer à la transformation et à la revitalisation d’un quartier aussi symbolique à Bruxelles que celui du quartier européen. D’autant plus que ce projet est multifonctionnel. D’une part, il permettra à la Commission européenne de s’installer de manière pérenne dans des bâtiments durables à la pointe de la technologie. D’autre part, il favorisera l’arrivée de nouveaux habitants, grâce à la réintroduction de logements de qualité à prix abordables et la création de nouveaux services – comme une école ou encore des commerces de proximité – pour répondre à leurs besoins. Ceci est totalement aligné avec les valeurs d’Ethias et sa volonté d’être un catalyseur de projets favorisant l’avènement d’une société plus durable et engagée pour les générations futures. » – Philippe Lallemand, CEO d’Ethias.

« Ce projet d’ampleur, respecte à la fois les impératifs sociétaux et les réalités économiques. Il nous inspire une grande confiance dans les possibilités offertes par notre capitale. Les bases sont posées pour devenir dans un avenir proche un exemple d’environnement urbain diversifié où les lieux de travail respectueux de la planète auront leur place, dans un quartier vivable où il fera bon vivre. C’est grâce à des investisseurs tels que SFPIM, finance &iInvest Brussels et Ethias, que tout cela a été possible. Ils ont pleinement soutenu le projet dès le départ en tant que véritables partenaires ». – Frédéric Van der Planken, CEO de Whitewood, gestionnaire de Cityforward.

« Avec cet investissement, nous réaffirmons notre engagement à jouer un rôle de premier plan dans le développement économique de la Région bruxelloise, en tant que capitale de l’Europe. Ce projet s’inscrit parfaitement dans notre stratégie d’investissement, car il favorise la rénovation du patrimoine bâti, essentiel pour répondre aux défis climatiques, tout en contribuant à la revitalisation d’un quartier central, améliorant ainsi la qualité de vie des Bruxelloises et des Bruxellois », souligne Pierre Hermant, CEO de finance&invest.brussels

Selon des études récentes, il manquera encore 300.000 mètres carrés de bureaux conformes aux standards actuels dans le quartier européen, rien que pour les institutions européennes, et ce même après l’achèvement du projet de transformation. Vu l’offre restreinte, le fonds Cityforward s’attend à rencontrer un intérêt significatif pour ces nouveaux immeubles de bureaux durables.

Forte demande du marché pour des bureaux et des logements durables

Le projet a également pour ambition de convertir des immeubles de bureaux en logements. Cityforward prévoit qu’environ 30 % des surfaces redéveloppées seront consacrés aux commerces, aux équipements publics et à une gamme diversifiée de logements. En ce sens, approximativement 750 à 800 appartements neufs seront apportés au quartier grâce à ce projet.

Dans les starting-blocks

La transaction et le financement finalisés, le projet peut réellement démarrer. L’objectif est à présent de respecter ce programme ambitieux et de travailler en bonne intelligence avec les autorités compétentes. Les premiers permis devraient être obtenus dès 2026 et les premiers appartements et bureaux seraient livrés d’ici 2028. Whitewood lancera, à cet effet, les trois premiers concours d’architecture (dont le projet « Ilot 130 ») au cours du mois de mai de cette année, en collaboration avec le Bouwmeester Maitre Architecte bruxellois (BMA).

Contacts presse

Joel Decerf

Communication Officer, SFPIM

j.decerf@sfpi-fpim.be

+32 2 210 18 87

Serge Jacobs

Spokesperson, Ethias

serge.jacobs@ethias.be

+32 475 98 31 37

Simon Laval

Senior PR Consultant, Bepublic

simon.laval@bepublicgroup.be

+32 496 12 21 47

Mélusine Baronian

Spokesperson, finance&invest.brussels

m.baronian@finance.brussels

+32 477 55 83 32

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Communiqué

Le secteur financier soutient un meilleur accès aux formes alternatives de financement pour les entrepreneur-e-s

Ce mardi 14 mai, le secteur financier a organisé, en collaboration avec le ministre des Classes moyennes, des indépendants et des PME, un événement dédié aux formes alternatives de financement pour les entrepreneur-e-s. À cette occasion, Febelfin et plusieurs acteurs du financement alternatif, l’Association belge de Leasing, l’Association Professionnelle Belge des Sociétés de Factoring, finance&invest.brussels, […]En savoir Plus -

Communiqué

La Région bruxelloise, via finance&invest.brussels, débloque 750.000 euros additionnels pour soutenir le secteur culturel et créatif bruxellois

29 avril 2024 La Région bruxelloise, au travers de finance&invest.brussels, a décidé d’augmenter de 75% sa participation en capitale dans le fonds ST’ART (le fonds d’investissement dans les industries culturelles et créatives), passant ainsi de 1.000.000 EUR à 1.750.000 EUR. L’objectif est de soutenir l’industrie culturelle et créative bruxelloise. “Le secteur culturel fait l’attractivité de […]En savoir Plus

Communiqué - 29 avril 2024

La Région bruxelloise, via finance&invest.brussels, débloque 750.000 euros additionnels pour soutenir le secteur culturel et créatif bruxellois

29 avril 2024

La Région bruxelloise, au travers de finance&invest.brussels, a décidé d’augmenter de 75% sa participation en capitale dans le fonds ST’ART (le fonds d’investissement dans les industries culturelles et créatives), passant ainsi de 1.000.000 EUR à 1.750.000 EUR. L’objectif est de soutenir l’industrie culturelle et créative bruxelloise.

“Le secteur culturel fait l’attractivité de la région bruxelloise et représente de nombreux emplois. Et si Bruxelles se distingue sur la carte de notre pays et à l’international, c’est aussi grâce à son offre culturelle exceptionnelle. Il est donc important de renforcer notre soutien à ce secteur essentiel à notre société.” indique la secrétaire d’Etat bruxelloise à la Transition Economique.

En région bruxelloise, l’industrie culturelle et créative représente près de 4% du PIB et quelques 100.000 emplois. Elle est le deuxième plus grand contributeur à l’emploi dans la capitale, après l’administration publique. La Région bruxelloise et finance&invest.brussels ont fait des industries culturelles et créatives un secteur prioritaire, et le soutenir s’inscrit pleinement dans la Shifting Economy, la stratégie de transition économique de la Région.

“Soutenir la culture, c’est soutenir notre économie, et avec elle toutes ces femmes et ces hommes qui, au quotidien, divertissent, font réfléchir, font rêver. En aidant ces acteurs et actrices du monde culturel, on booste l’économie bruxelloise et le bien-être social de ses habitant·es” indique la Secrétaire d’Etat.

Le capital de ST’ART est partiellement détenu par la Région bruxelloise via finance&invest.brussels. Le fonds ST’ART permet le financement des entreprises créatives par voie de prêts ou de prise de participation, pour une grande partie à Bruxelles. Il peut s’agir par exemple de petites et moyennes entreprises actives dans divers secteurs tels que l’architecture, les arts de la scène, les arts plastiques, l’audiovisuel, le design, l’édition, les jeux vidéo, la médiation culturelle, la mode, les musées et le patrimoine, ainsi que la musique.

“Le secteur de la culture est un de nos moteurs économique et social, alors qu’il a été lourdement touché par la crise du Covid. Même s’il a souvent fait preuve d’une grande résilience, il mérite, plus que jamais, un soutien sans faille des pouvoirs publics pour assurer son ancrage et son développement.” ajoute la Secrétaire d’Etat.

« ST’ART est un acteur majeur pour le financement de la culture et des entreprises créatives depuis près de 15 ans ; l’engagement de nos actionnaires pour le soutien des entrepreneurs et des entrepreneuses de Bruxelles est fondamental pour que le fonds continue à investir dans de nouveaux talents ou de nouvelles initiatives, et leur permette de développer leur modèle économique singulier, leur marché et ceci dans un environnement de plus en plus complexe, compétitif et en transition », ajoute Jean Leblon, Président de ST’ART S.A.

« Par cette nouvelle prise de participation, finance&invest.brussels renforce son engagement envers les petites entreprises culturelles et créatives. Ce partenariat stratégique avec un acteur expérimenté nous permet de soutenir activement ce secteur en accord avec nos thématiques d’investissement. Notre confiance dans cette collaboration repose sur notre complémentarité d’expérience dans l’entrepreneuriat, ayant déjà conduit à plusieurs analyses communes et cofinancements de projets bruxellois. L’équipe de ST’ART, forte de près de 15 ans d’expérience, démontre une expertise solide dans le domaine culturel, comme en témoigne la garantie InvestEU obtenue en 2023. Ensemble, nous sommes déterminés à soutenir un secteur en demande constante de financement et à explorer de nouvelles opportunités de croissance pour l’industrie culturelle et créative », souligne Pierre Hermant, CEO de finance&invest.brussels.

Focus sur ST’ART (source : ST’ART)

Actif depuis 2010, ST’ART est le fonds d’investissement public spécifiquement dédié à l’économie créative en Wallonie et à Bruxelles. Il offre diverses solutions de financement, comme des prêts et des prises de participation, pour les entreprises relevant des Industries Culturelles et Créatives (ICC). Il est le seul fonds public dont le champ d’action recouvre toute la Belgique francophone. Actuellement, ST’ART compte 80 entreprises en portefeuille, ce qui représentait au 30 juin 2023 près de 600 emplois directs, 90 millions d’euros de chiffre d’affaires et des milliers d’emplois indirects. Parmi les entreprises bruxelloises financées par ST’ART, on trouve des noms comme Jean-Paul Knott, Tempora, Carine Gilson, Bowtex, Damiaan, Jungle Groupe, Valentine Avoh, AT Production, Demute et JOA.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Communiqué

Le secteur financier soutient un meilleur accès aux formes alternatives de financement pour les entrepreneur-e-s

Ce mardi 14 mai, le secteur financier a organisé, en collaboration avec le ministre des Classes moyennes, des indépendants et des PME, un événement dédié aux formes alternatives de financement pour les entrepreneur-e-s. À cette occasion, Febelfin et plusieurs acteurs du financement alternatif, l’Association belge de Leasing, l’Association Professionnelle Belge des Sociétés de Factoring, finance&invest.brussels, […]En savoir Plus -

Communiqué

La Belgique achète 23 immeubles de bureaux bruxellois à la Commission européenne en vue de les métamorphoser

30 avril 2024 L’État belge, par l’intermédiaire du fonds souverain belge, SFPIM, achète à la Commission européenne un portefeuille de pas moins de 23 immeubles de bureaux. Le fonds belge Cityforward, créé par SFPIM et Ethias, et géré par leur partenaire bruxello-anversois Whitewood, convertira prochainement 21 de ces immeubles du quartier européen, soit 300 000 […]En savoir Plus

Non classifié(e) - 13 avril 2024

Rotor DC: « Le prêt proxi, un produit simple qui ouvre la porte à d’autres financements! »

Avec le prêt proxi, ce sont vos proches qui financent votre projet! Facile, rapide et avec une garantie de la Région de Bruxelles-Capitale. Découvrez le témoignage de Rotor DC, une coopérative bruxelloise située à Evere.

Vous avez 10 secondes pour présenter Rotor DC. Prête ?

Rotor DC est une coopérative bruxelloise qui remet en circulation les matériaux de construction et le mobilier issus de chantier ou de surstock : pierres, portes, lampes, chaises, … sont récupérées, documentées et reconditionnées pour faciliter leur réutilisation.

Exposées dans notre magasin physique à Evere, et disponibles en ligne, nous nous adressons aussi bien aux professionnel·le·s (architectes, décorateur·rice·s, entrepreneur·euse·s) qu’aux personnes désireuses de valoriser leur projet.

Qu’avez-vous financé avec votre prêt Proxi ?

Notre déménagement, une machine de remise en état de carrelages de réemploi et l’augmentation de notre fond de roulement.

Pourquoi le prêt proxi ?

Nous avons démarré et fonctionné pendant plusieurs années uniquement sur fonds propres, assurant ainsi la viabilité de l’entreprise avant de rechercher des financements plus conséquents.

Pour financer le déménagement, l’idée de l’emprunt a émergé, et c’est ainsi que nous avons découvert le prêt proxi. Dans le passé, nous avions déjà sollicité des prêts auprès de particuliers.

Le prêt proxi nous est apparu comme une opportunité intéressante pour collecter des fonds, en bénéficiant du soutien de personnes proches désireuses de soutenir notre projet. Il nous a permis de lever des fonds avec des engagements raisonnables : nous avons opté pour un remboursement échelonné sur 5 ans, à des montants modestes et au taux d’intérêt légal le plus bas.

Comment parler « prêt proxi » avec ses proches ?

Nous avons rédigé une brochure pour expliquer ce que nous souhaitions financer, mais aussi des informations financières (nos résultats, nos comptes, …). Nous en avons ensuite parlé autour de nous.

Qu’est-ce qui a séduit vos prêteurs?

Le projet avant tout !! Beaucoup ont été attiré·e·s par notre initiative et ont exprimé leur volonté de nous soutenir. Ensuite, iels ont été convaincu·e·s par les avantages supplémentaires tels que le taux d’intérêt attractif, les avantages fiscaux et la garantie.

Le prêt proxi, vous conseillez ?

Oui, cela demande un peu de préparation et de travail administratif mais le produit est simple et il ouvre la porte à d’autres formes de financement, que ce soit via les banques ou via finance&invest.brussels. Depuis, nous avons d’ailleurs introduit plusieurs demandes de financement, comme COOP US et RISE UP par exemple chez finance&invest.brussels.

Un conseil pour réaliser une levée de fonds avec le prêt proxi?

Bien se préparer ! Nous avions d’ailleurs préparé un guide explicatif pour aider nos prêteur·euse·s à remplir le formulaire de prêt sur la plate-forme et nous avons également assuré un accompagnement attentif, avec l’aide de finance&invest.brussels qui nous a aussi apporté une aide précieuse quand nous avions des questions.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Communiqué

Succès de l’automatisation des garanties bancaires pour les entreprises bruxelloises

A l’occasion du premier anniversaire de l’entrée en vigueur des garanties bancaires automatisées, finance&invest.brussels annonce une activité croissante : 13 millions de garanties accordées couvrant 24 millions de crédits professionnels au profit d’une centaine d’entreprises. Et révèle également l’arrivée de deux nouvelles banques partenaires. L’activité des garanties bancaires était en perte de vitesse ces dernières années. […]En savoir Plus -

financements

wAnderCoop, un supermarché coopératif situé à Anderlecht & financé via COOP US

wAnderCoop, c’est un supermarché coopératif situé au 16 de l’Avenue du Saio à Anderlecht. Ouvert depuis deux ans, le supermarché est géré au quotidien par 403 coopérateurs qui ont à cœur de proposer une alimentation durable, c’est-à-dire saine et respectueuse de l’environnement et des hommes, aux habitants du quartier.En savoir Plus

Communiqué - 13 mars 2024

44 millions € de crédits bancaires pour les entreprises bruxelloises en 2023 grâce aux garanties de finance&invest.brussels

COMMUNIQUÉ DE PRESSE

Bruxelles, 13 mars 2024. L’année 2023 marque un tournant important pour le groupe finance&invest.brussels. Avec l’octroi de garanties bancaires atteignant 20 millions d’euros, 122 entreprises bruxelloises ont pu obtenir leur crédit professionnel, via leur banque, pour un total de 44 millions d’euros. Cette performance exceptionnelle a été rendue possible grâce à une simplification du processus d’approbation des garanties, stimulant ainsi l’octroi de crédits professionnels en Région bruxelloise. Ces efforts ont permis de soutenir près de 840 emplois dans divers secteurs et ont démontré l’importance d’un partenariat efficace avec les banques pour le développement économique de la Région bruxelloise.

Le record historique est d’autant plus significatif qu’il met fin à une baisse progressive observée depuis plusieurs années à Bruxelles. En effet, un tel volume de garanties n’avait jamais été atteint depuis la création du Fonds Bruxellois de Garantie en 1999 dont la gestion est depuis 2016 assurée par finance&invest.brussels. Pour donner un ordre de grandeur, ces cinq dernières années, seuls 10 millions d’euros de garanties étaient généralement accordées, couvrant environ 18 millions d’euros de crédits professionnels.

La raison de cette baisse ? Un processus décisionnel long et complexe. Cependant, en collaboration avec Febelfin, le processus d’octroi de garanties a été simplifié, s’inspirant des modèles en place en Flandre et en Wallonie. Depuis le 1er juillet 2022, les banques peuvent décider de l’octroi de garanties jusqu’à 500.000 euros. Ce processus simplifié et automatisé via une plateforme en ligne a permis un gain de temps et d’efficacité pour les banques, stimulant ainsi l’octroi de crédits professionnels. Pour des montants supérieurs à 500.000 euros et jusqu’à 1,5 million d’euros, une demande de garantie peut toujours être introduite auprès de finance&invest.brussels via la banque de l’entreprise.

En 2023, le nouveau dispositif de finance&invest.brussels a prouvé son efficacité et son utilité pour les entreprises bruxelloises, inversant la tendance à la baisse. « Ce changement historique dans le paysage des garanties bancaires à Bruxelles démontre la valeur du système simplifié que nous avons mis en place. Sans l’apport de nos garanties, il est fort probable que nombre d’entreprises auraient rencontré des difficultés pour obtenir leur crédit. Après un démarrage prometteur en 2022, nous avons confirmé cette tendance positive en 2023, illustrant l’impact positif de notre réforme pour la Région de Bruxelles-Capitale », déclare Pierre Hermant, CEO de finance&invest.brussels.

Près de 840 emplois ont ainsi été soutenus en 2023 à Bruxelles grâce à l’octroi de ces garanties. Les secteurs principalement bénéficiaires ont été le commerce et les services B2C (30%), l’Horeca (27%) et les autres services B2B (20%). Une augmentation notable (30%) du nombre d’entreprises soutenues dans leur transmission a également été observée.

« Ce bilan prouve que cette réforme de la garantie bancaire était nécessaire. Grâce à elle, la Région, via finance&invest.brussels, peut soutenir un plus grand nombre d’indépendant·es et de petites entreprises bruxelloises, en particulier celles qui ont peu de garanties à offrir aux banques. C’est également une preuve que le travail de professionnalisation de nos outils économiques et notre volonté de simplifier la vie des entreprises bruxelloises portent leurs fruits », souligne la Secrétaire d’Etat à la Transition économique

L’élargissement du réseau de banques partenaires de finance&invest.brussels a également contribué au succès de cette initiative. Depuis 2023, BEOBANK et BANQUE VAN BREDA ont intégré ce réseau, rejoignant ainsi Belfius, ING, BNP PARIBAS FORTIS et KBC dans l’utilisation de ce dispositif.

« Face à ces résultats encourageants, l’objectif pour 2024 est de maintenir et d’augmenter encore ce niveau d’activité, en partenariat avec les banques, pour le bénéfice des entreprises bruxelloises. Nous restons déterminés à soutenir les entreprises bruxelloises, contribuant ainsi à un écosystème économique dynamique et résilient », relève Ellen Hansen, Head of Automated products & guarantees

Le mécanisme de garantie proposé par la Région bruxelloise via finance&invest.brussels, à l’instar des autres régions, a, de plus, un impact économique significatif grâce à son effet multiplicateur sur les fonds publics.

Pierre Hermant précise : « Le mécanisme de garantie publique, grâce à son effet multiplicateur, stimule les prêts bancaires aux entreprises locales. Il optimise l’utilisation des fonds publics en n’intervenant qu’en cas de défaillance de l’entreprise, permettant ainsi un soutien plus large et efficace au bénéfice des entreprises bruxelloises ».

Il est en effet essentiel de comprendre le rôle d’une garantie publique et son effet multiplicateur : elle n’entre en jeu qu’en cas de défaillance d’une entreprise (par exemple, une faillite). Sur les 20 millions d’euros de garanties accordées en 2023, la Région ne devrait finalement intervenir qu’en cas de futures faillites qui surviendront dans les années à venir, soit environ 15-20 % des 20 millions d’euros de garanties accordées (soit 3-4 millions d’euros). En revanche, si la Région avait dû investir directement ces 3-4 millions d’euros dans différentes entreprises, elle aurait pu soutenir beaucoup moins d’entreprises qu’avec la garantie. C’est l’effet multiplicateur de la garantie. Ce mécanisme incite donc les banques à accorder davantage de prêts aux entreprises locales en garantissant une partie des crédits accordés.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Communiqué

Le secteur financier soutient un meilleur accès aux formes alternatives de financement pour les entrepreneur-e-s

Ce mardi 14 mai, le secteur financier a organisé, en collaboration avec le ministre des Classes moyennes, des indépendants et des PME, un événement dédié aux formes alternatives de financement pour les entrepreneur-e-s. À cette occasion, Febelfin et plusieurs acteurs du financement alternatif, l’Association belge de Leasing, l’Association Professionnelle Belge des Sociétés de Factoring, finance&invest.brussels, […]En savoir Plus -

Communiqué

La Belgique achète 23 immeubles de bureaux bruxellois à la Commission européenne en vue de les métamorphoser

30 avril 2024 L’État belge, par l’intermédiaire du fonds souverain belge, SFPIM, achète à la Commission européenne un portefeuille de pas moins de 23 immeubles de bureaux. Le fonds belge Cityforward, créé par SFPIM et Ethias, et géré par leur partenaire bruxello-anversois Whitewood, convertira prochainement 21 de ces immeubles du quartier européen, soit 300 000 […]En savoir Plus

financements - 11 mars 2024

De la ferme à l’assiette avec eFarmz, la plate-forme digitale « 100% belge, 100% bio »

Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€

Depuis 2013, vous avez totalement changé de carrière pour conquérir le marché de l’e-commerce bio et local. Quelle était la vision initiale pour développer un business model à la fois innovant et porteur de valeurs très en ligne avec les fondamentaux de la transition économique ?

Le déclic est arrivé quand ma fille est entrée en maternelle. Après 12 ans passées au sein de multinationales, j’ai ressenti le besoin de faire qqch pour moi et de me consacrer à un projet porteur de sens et en lien avec mes valeurs.

En 2013, c’était assez difficile de faire des courses quand on voulait bien manger, surtout pour les gens pressés. Il y avait encore très peu de bons produits accessibles et quand on voulait bien cuisiner, il fallait prendre le temps d’aller chez un petit boucher, sur les marchés, de rencontrer les petits producteurs. A l’époque, les magasins bio vendaient très peu de produits frais et encore moins de produits belges.

Et c’est de là qu’est venue l’idée de développer une plate-forme en ligne qui permettrait en quelques clics de faire ses courses et d’avoir accès à une large gamme de produits de qualité et d’origine belge.

Quelles sont, selon vous, les grandes évolutions et défis qui vont marquer votre secteur d’ici à 2030 ?

Depuis que j’ai lancé eFarmz, il y a eu plusieurs crises alimentaires qui nous ont fait prendre conscience qu’il était temps de manger différemment : la crise du fibronil sur les œufs, la crise de la viande de cheval, la crise du pain, … Et aujourd’hui, on voit que la dimension environnementale devient aussi de plus en plus importante, car le secteur alimentaire représente 27% des émissions de CO2.

Tout cela nous montre que l’alimentation a besoin d’évoluer vers de nouveaux comportements, avec une recherche de produits plus locaux, qui ne sont ni suremballés, ni trop transformés, manger un peu moins de viande et composer une assiette plus végétalisée, mais aussi choisir des produits bio pour soutenir des modes de culture plus respectueux de l’environnement.

Vous venez de réaliser une nouvelle levée de fonds, quels sont les projets et investissements que vous souhaitez réaliser avec ce nouveau financement ?

L’année dernière a été une année plus difficile pour le consommateur, avec la crise économique qui a réduit le pouvoir d’achat. Et de notre côté, on a fait pas mal de changements, dont un nouveau site internet. Et pour nous, le projet est d’investir dans notre croissance, pour pouvoir toucher plus de consommateurs et continuer à proposer une large gamme de produits de qualité, disponibles en quelques clics.

Cela fait plusieurs années que vous collaborez avec finance&invest.brussels, quels sont pour vous les avantages à collaborer avec nous en tant que partenaire financier ?

Il y a plusieurs avantages. Moi, ce que j’apprécie chez finance&invest.brussels, c’est la large palette de solutions pour se financer. Ca peut être un emprunt, une prise de participation, des prêts mezzanines, et c’est intéressant car on peut trouver la formule qui s’adapte le mieux à la maturité et aux besoins de l’entreprise.

Et ensuite, c’est aussi la possibilité de se financer pour des investissements plus conséquents, avec un partenaire qui peut choisir de soutenir des projets en lesquels il croit, sur des indicateurs qui vont plus loin que la rentabilité à court-terme, comme la création d’emploi ou l’impact par exemple.

C’est donc une relation dans la durée, avec des solutions qui vont évoluer en fonction des différents stades de développement de l’entreprise.

Vous aussi, vous souhaitez réduire l’empreinte carbone de votre entreprise? Contactez-nous par email à l’adresse info@finance.brussels en mentionnant le fonds de transition économique dans l’intitulé du message ou via le bouton « demander un financement » disponible sur toutes les pages de notre site internet.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

financements

Pompon : « Le prêt proxi, une solution très win-win! »

Avec le prêt proxi, ce sont vos proches qui financent votre projet! Facile, rapide et avec une garantie de la Région de Bruxelles-Capitale. Découvrez le témoignage de Valentine, co-gérante de Pompon Brunch, un restaurant situé à Ixelles. Vous avez 5 secondes pour présenter votre entreprise. Prête ? Pompom, c’est un restaurant et service traiteur de […]En savoir Plus -

financements

KGS, la start-up qui assure le « last miles delivery » avec ses véhicules électriques

Un partenaire financé par le Fonds de Transition Économique – Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de […]En savoir Plus

financements - 27 février 2024

KGS, la start-up qui assure le « last miles delivery » avec ses véhicules électriques

Un partenaire financé par le Fonds de Transition Économique – Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€

Pouvez-vous présenter votre activité ? On parle de « last miles delivery », mais qu’est-ce que cela signifie exactement ?

Le « last miles delivery », c’est la livraison de colis sur les derniers kms. Plus concrètement, chez KGS, nous collaborons avec plusieurs plateformes d’e-commerce. Chaque jour, plusieurs camions viennent à notre dépôt décharger des centaines de colis. Commence ensuite l’étape logistique, puisque les colis sont triés pour être répartis par villes et par quartier afin d’être livré au client final. Nous couvrons aujourd’hui toute la Belgique.

Vous venez d’effectuer une levée de fonds dans le cadre du fonds de Transition Économique. Quels sont les investissements / projets que vous souhaitez développer avec ce financement ?

Pour le moment, nous avons investi dans une flotte de 20 vélos cargos électriques, mais aussi des camionnettes électriques, et du matériel de tri pour le dépôt. Par la suite, nous souhaitons créer des mini-hubs partout en Belgique pour assurer la livraison des « derniers kms » en véhicules électriques.

En quoi votre business model est-il inspiré de la notion de transition économique ?

Le secteur des transports est connu pour avoir un impact important en termes d’émissions carbone. Nous, en tant que jeune entreprise, nous avons envie de contribuer à une évolution du secteur et de faire évoluer la mentalité de nos clients.

A Bruxelles, on voit qu’il y a de plus en plus de piétonniers par exemple, ce qui complexifie énormément les possibilités de livraison en centre-ville avec des véhicules classiques, car ces zones sont difficilement accessibles. Et dans ce contexte, le vélo-cargo est une solution !

Quelles sont les grandes évolutions qui, selon vous, vont marquer votre secteur d’ici à 2030 ?

Aujourd’hui, il existe de nombreuses inconnues concernant l’évolution du secteur. On parle beaucoup des véhicules électriques mais il y existe pas mal de contraintes : l’offre de vélo-cargos est assez limitée, les camionnettes électriques arrivent peu à peu sur le marché mais elles ont des niveaux d’autonomie assez faibles, et on ne sait pas non plus clairement quelle sera la durée de vie des véhicules électriques et de leurs batteries.

Au niveau du marché, on évolue dans un système qui est en place depuis des années et qui fonctionne. Les grands acteurs se posent beaucoup de questions mais les changements structurels représentent de gros investissements. Si on regarde du côté des clients, certains recherchent déjà à se décarboniser , mais ce n’est pas la majorité, ce qui créé une certaine passivité.

Nous, on a voulu se lancer et faire le premier pas, pour apporter à notre client une vraie solution et les aider ainsi à se décarboniser avec des vélos-cargos et des camionnettes électriques. Aujourd’hui, cela fait un an que nos vélos sont sur les routes et on obtient des résultats très satisfaisants. En tant que jeune société, on a plus de liberté pour tester de nouvelles approches.

Quels sont pour vous les avantages à collaborer avec un partenaire financier tel que finance&invest.brussels ?

Il s’agissait pour nous d’une toute nouvelle expérience car c’était vraiment notre toute première demande de financement. Ce qui nous a réellement marqué et ce, dès la première rencontre, c’est l’écoute et l’envie de nous soutenir.

Dans un premier temps, notre projet a été analysé en profondeur pour savoir si il était fiable ou non, et ensuite, nous avons vraiment ressenti que notre contact nous proposait des solutions, avec beaucoup de flexibilité, mais aussi des conseils pour nous diriger vers la meilleure approche : est-ce que c’est plus un prêt, ou est-ce que c’est plus un investissement ?

Il y a une vraie discussion, une vraie disponibilité, et des conseils qui nous ont tiré vers le haut, comme réaliser un bilan carbone. On sent le soutien, la curiosité pour le projet et les challenges auxquels nous sommes confrontés. Nous sommes supers contents et à refaire, on n’hésiterait pas !

Vous aussi, vous souhaitez réduire l’empreinte carbone de votre entreprise? Contactez-nous par email à l’adresse info@finance.brussels en mentionnant le fonds de transition économique dans l’intitulé du message ou via le bouton « demander un financement » disponible sur toutes les pages de notre site internet.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

financements

Pompon : « Le prêt proxi, une solution très win-win! »

Avec le prêt proxi, ce sont vos proches qui financent votre projet! Facile, rapide et avec une garantie de la Région de Bruxelles-Capitale. Découvrez le témoignage de Valentine, co-gérante de Pompon Brunch, un restaurant situé à Ixelles. Vous avez 5 secondes pour présenter votre entreprise. Prête ? Pompom, c’est un restaurant et service traiteur de […]En savoir Plus -

financements

De la ferme à l’assiette avec eFarmz, la plate-forme digitale « 100% belge, 100% bio »

Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€ Depuis 2013, vous avez totalement changé de carrière pour […]En savoir Plus

Communiqué - 24 février 2024

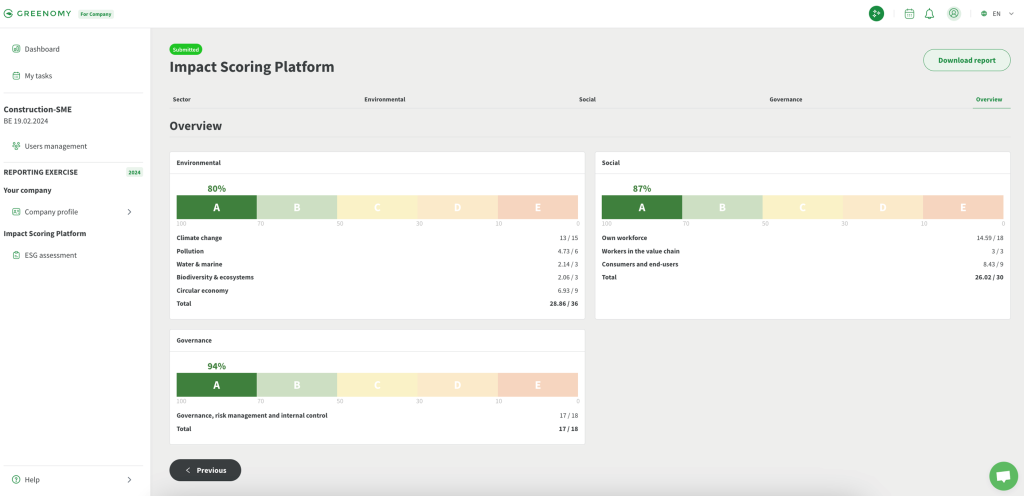

Une analyse ESG standardisée des entreprises pour les investisseurs publics

COMMUNIQUE DE PRESSE 24 février 2024

Bruxelles, le 24 février 2024. Les quatre invests publics régionaux et fédéral, finance&invest.brussels, PMV, Wallonie Entreprendre et la SFPIM, adoptent le même outil de reporting des performances ESG d’entreprise. Composé de critères non-financiers, l’Impact Scoring Plateform permet d’établir le profil de la durabilité d’une entreprise, conformément aux normes européennes. Une valeur ajoutée également pour l’entreprise qui pourra si nécessaire partager ses résultats avec ses parties prenantes (investisseurs, collaborateurs et clients). La digitalisation de ce nouveau dispositif est rendue possible grâce à la synergie entre l’expertise d’investissement à impact des invests publics et l’innovation technologique de la scale-up Greenomy et la collaboration de l’ULB. Une approche standardisée permet de prendre des décisions éclairées d’investissement durable, accélérant la transition environnementale tout en gérant les risques et opportunités pour améliorer la probabilité de réussite des investissements.

Dans un contexte où le monde de l’entreprise doit lui aussi accélérer le mouvement vers une économie sans carbone, il est essentiel de souligner l’importance du développement à long terme et des implications ESG (environnementales, sociales et de bonne gouvernance). La réglementation européenne renforçant les exigences en matière de reporting de durabilité (CSRD) pour les entreprises, qui fait partie du Green Deal européen, sera transposée dans la législation nationale d’ici début juillet 2024. La commission travaille par ailleurs actuellement sur une version simplifiée (VSME) de la CSRD, approche avec laquelle l’ISP est alignée.

La CSRD imposera aux entreprises, en particulier aux grandes entreprises, l’obligation de communiquer chaque année sur leurs indicateurs de performance ESG afin de mieux évaluer leur impact. Cette formalité administrative, souvent longue et fastidieuse, peut désormais être simplifiée grâce aux avancées technologiques.

Concrètement, l’Impact Scoring Plateform (ISP) est adaptée aux réalités des sociétés, start-ups, scale-ups et PME, et constitue une offre sur mesure par secteur, alignée sur les normes existantes. Cette plateforme permet à l’entreprise de remplir un seul questionnaire spécifique – concernant les aspects ESG et Impact de son activité – qu’elle peut par la suite partager facilement. Elle propose une grille de critères simplifiés contrairement à la réglementation qui est très technique et complexe. De plus, la plateforme intelligente et automatisée offre aux entreprises la possibilité de se conformer aux exigences en matière de durabilité de manière efficace et sans alourdir leurs processus internes grâce à une mise à jour annuelle.

Bien que l’outil fournisse le résultat de la maturité ESG de l’entreprise, la stratégie d’investissement ESG et les actions à entreprendre restent des décisions individuelles prises par chaque investisseur public.

Pierre Hermant, CEO de finance&invest.brussels : « A l’initiative de cette méthode d’investissement durable nommée «Impact Scoring Platform » (ISP), finance&invest.brussels se réjouit de l’engagement des autres investisseurs publics. L’utilisation d’une norme de référence digitalisée pour évaluer les critères ESG facilite les décisions d’investissement et encourage un impact positif sur la société et l’environnement. L’ISP offre une opportunité d’insuffler les meilleures pratiques aux entreprises, en les aidant à améliorer leur durabilité. Les sociétés d’investissement public agissent ainsi comme catalyseurs du changement, en encourageant la priorité à la durabilité dans les opérations des entreprises».

Et Franc Bogovic, COO de finance&invest.brussels, de préciser : « Il est important de souligner que notre méthodologie commune est alignée sur la réglementation européenne, ce qui signifie qu’il n’y a pas de subjectivité ou d’idéologie dans nos questions. Grâce à cette réglementation européenne, il y aura une harmonisation dans le reporting ESG des grandes PME, et en utilisant cet outil commun, les start-ups, scale-ups et PME belges pourront s’aligner dès le début sur cette référence ».

Michel Casselman, CEO de PMV : « Chez PMV, nous pensons qu’il est essentiel d’apporter à nos PME le meilleur soutien possible pour les aider à faire la transition vers une économie durable. Un outil comme l’Impact Scoring Platform peut les y aider. Il fournit à l’entreprise un passeport de durabilité unique et centralisé qui peut être rendu accessible aux différentes institutions financières belges, allégeant ainsi la charge administrative pour nos entreprises, ce que les banques peuvent probablement aussi soutenir. En outre, l’outil peut également être utilisé comme outil de reporting, étant donné qu’il est préparé conformément aux normes applicables. En d’autres termes, un double bénéfice pour nos entreprises sur la voie d’une économie à faibles émissions de carbone».

Olivier Vanderijst, CEO de Wallonie Entreprendre : «WE est convaincue que la transition ESG est une opportunité pour toutes les entreprises quelle que soit leur taille, leur maturité ou leur secteur et WE veut soutenir les sociétés dans ce changement positif. Les « early adopters » d’aujourd’hui seront les mieux positionnés demain. C’est pourquoi WE souhaite s’aligner avec les autres grands invests belges sur des critères de mesures ESG communs».

Koen Van Loo, CEO de SFPIM se réjouit de cette synergie supplémentaire entre SFPIM et les invests régionaux. « Les bonnes performances ESG sont de plus en plus présentes lors de la considération d’un investissement et sont aussi bénéfiques pour les sociétés-mêmes. Cette synergie permet de renforcer nos ambitions ESG sans alourdir les obligations de nos participations ».

L’utilisation de la nouvelle plateforme suscite déjà l’enthousiasme et l’intérêt de BECI, Voka, UCM et UNIZO. Prochainement, BECI proposera d’ailleurs à ses membres des séances d’information et workshops, en collaboration avec Greenomy, sur l’outil ISP.

Les quatre invests publics sont convaincus qu’une telle approche unifiée pourrait apporter une grande valeur ajoutée au paysage financier. Chaque entrepreneur disposerait en quelque sorte de son propre coffre-fort en matière de durabilité, avec des données disponibles en un seul et même endroit, conformes aux réglementations, qu’il pourrait fournir à tous les acteurs financiers et mettre à jour de manière adéquate.

Plus d’info ?

Mélusine Baronian, Responsable Presse finance&invest.brussels

m.baronian@finance.brussels

0477/558 332

Frank Kindt, porte-parole PMV

frank.kindt@pmv.eu

0472/420790

Nathalie Lafontaine, porte-parole Wallonie Entreprendre

nathalie.lafontaine@wallonie-entreprendre.be

0476/933 849

Joël Decerf, porte-parole SFPIM,

j.decerf@sfpi-fpim.be

0495/559394

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

Communiqué

Le secteur financier soutient un meilleur accès aux formes alternatives de financement pour les entrepreneur-e-s

Ce mardi 14 mai, le secteur financier a organisé, en collaboration avec le ministre des Classes moyennes, des indépendants et des PME, un événement dédié aux formes alternatives de financement pour les entrepreneur-e-s. À cette occasion, Febelfin et plusieurs acteurs du financement alternatif, l’Association belge de Leasing, l’Association Professionnelle Belge des Sociétés de Factoring, finance&invest.brussels, […]En savoir Plus -

Communiqué

La Belgique achète 23 immeubles de bureaux bruxellois à la Commission européenne en vue de les métamorphoser

30 avril 2024 L’État belge, par l’intermédiaire du fonds souverain belge, SFPIM, achète à la Commission européenne un portefeuille de pas moins de 23 immeubles de bureaux. Le fonds belge Cityforward, créé par SFPIM et Ethias, et géré par leur partenaire bruxello-anversois Whitewood, convertira prochainement 21 de ces immeubles du quartier européen, soit 300 000 […]En savoir Plus

financements - 19 février 2024

Hooba, la start-up qui décarbonise les entreprises avec ses solutions de mobilité alternative

Un partenaire financé par le Fonds de Transition Économique – Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€

Avec votre frère Adrien, vous avez développé des solutions de mobilité alternative pour les entreprises et leurs employés. Selon vous, à quels besoins & enjeux des entreprises, répondez-vous avec les solutions proposées par Hooba ?

En effet, avec Hooba, nous mettons à disposition des entreprises & organisations de toutes sortes, des vélos et des trottinettes à partager entre collaborateurs. Nous fournissons également tous les services nécessaires pour faciliter le partage et le bon fonctionnement de ces véhicules, comme des cadenas connectés, une application mobile, des services de maintenance de notre flotte, des rapports d’utilisation.

Notre solution est conçue pour que les employeurs n’aient pas à se soucier de ces vélos et que les employés puissent en profiter en toute sécurité! Cela permet, par exemple, aux employés qui n’ont pas la possibilité de venir travailler en vélo de les utiliser pour leurs déplacements durant la journée et à d’autres d’effectuer ou tester le déplacement domicile – lieu de travail.

En termes de besoin, nous observons aujourd’hui que les entreprises cherchent à réduire leur empreinte carbone et la mobilité en est un élément important, notamment dans le secteur tertiaire : les déplacements et stationnements effectués en voiture sont de plus en plus coûteux et compliqués, et la génération qui arrive sur le marché du travail est moins attirée par la voiture comme élément du package salarial. Pour les entreprises, l’attraction et la rétention de ces nouveaux talents est par contre un challenge important.

Quelles sont les grandes évolutions qui selon vous vont marquer votre secteur d’ici à 2030 ?

Aujourd’hui, les entreprises sont fort occupées avec l’électrification en matière de mobilité. Elle n’apporte toutefois aucune réponse à la fluidité du trafic ou aux problèmes de stationnement.

Pour moi, de plus en plus d’employés vont continuer à progressivement laisser la voiture pour utiliser d’avantage les transports publics, le vélo ou un véhicule partagé,… Je ne pense pas que d’ici 2030, le changement sera drastique mais que cela va plutôt prendre une génération pour voir un effet significatif.

La généralisation du télé- travail, le fait que la jeune génération ait grandi avec les systèmes de vélos partagés, la prise de conscience toujours croissante des enjeux environnementaux et le changement progressif dans les incitants fiscaux nourrissent, selon moi, cette tendance de fond qui ne va que s’amplifier.

Vous venez d’effectuer une levée de fonds via le Fonds de Transition économique, quels sont les projets et investissements que vous souhaitez réaliser avec ce financement ?

Le financement obtenu nous permet d’investir dans du matériel et des systèmes pour améliorer notre efficacité opérationnelle et également dans des ressources humaines pour développer notre activité. Une partie du financement obtenu est également destiné à financer les vélos que nous mettons à disposition de nos clients.

Quels sont pour vous les avantages à collaborer avec un partenaire financier tel que finance&invest.brussels ?

Il y a plusieurs avantages à collaborer avec F&I, et en particulier le Fonds de Transition dans notre cas : en premier lieu, ça nous permet d’avoir accès à du financement à des conditions de marché « raisonnables ». Ensuite, l’impact du projet est réellement pris en compte dans l’analyse du dossier.

Il y a également une large palette de formules de financement et une volonté de proposer la solution la plus adaptée au Business model. Et enfin, c’est également une aide pour obtenir la confiance auprès d’autres organismes bancaires, et même, de potentiels clients.

Vous aussi, vous souhaitez réduire l’empreinte carbone de votre entreprise? Contactez-nous par email à l’adresse info@finance.brussels en mentionnant le fonds de transition économique dans l’intitulé du message ou via le bouton « demander un financement » disponible sur toutes les pages de notre site internet.

Vous êtes à la tête d’une start-up, scale-up ou PME et vous souhaitez financer votre entreprise?

Répondez à quelques questions et découvrez rapidement l’ensemble des solutions qui s’offrent à vous !

Découvrez nos autres articles de la catégorie

-

financements

Pompon : « Le prêt proxi, une solution très win-win! »

Avec le prêt proxi, ce sont vos proches qui financent votre projet! Facile, rapide et avec une garantie de la Région de Bruxelles-Capitale. Découvrez le témoignage de Valentine, co-gérante de Pompon Brunch, un restaurant situé à Ixelles. Vous avez 5 secondes pour présenter votre entreprise. Prête ? Pompom, c’est un restaurant et service traiteur de […]En savoir Plus -

financements

De la ferme à l’assiette avec eFarmz, la plate-forme digitale « 100% belge, 100% bio »

Le Fonds de transition économique s’adresse à toutes les entreprises bruxelloises (Start-up, scale-up, PME) qui souhaitent réaliser des investissements en lien avec la transition énergétique, ce qui inclut l’efficacité énergétique, la transition vers une mobilité propre, les énergies renouvelables, l’économie circulaire, … pour un financement à partir de 80.000€ Depuis 2013, vous avez totalement changé de carrière pour […]En savoir Plus